31/01/2020

Calendário Fiscal 2020: principais obrigações federais

Uma das tarefas mais importantes de toda empresa é prestar contas com o Fisco, mantendo suas obrigações em dia, para evitar multas ou complicações fiscais que prejudicam o funcionamento da empresa.

São várias declarações e documentos a serem apresentados ao longo do ano, e fica difícil recordar na mente todas as datas e prazos. Tendo em vista a importância de manter as contas em dia, neste post é possível ver as obrigações fiscais de 2020, acompanhe!

Por que possuir um Calendário Fiscal?

É importante ter em mente que as obrigações podem ter mudanças de cronograma por imprevistos urgentes, como aprovação de novas sanções, por exemplo. Portanto, é necessário se atualizar todo o mês sobre o que está acontecendo, através de um calendário fiscal, de modo a não ter surpresas indesejáveis.

Para não perder nenhuma data fiscal ou ficar a mercê de pesquisas, a parceira ConexãoNF-e está disponibilizando o Calendário das principais obrigações de 2020 por email. Basta se cadastrar aqui e você receberá a agenda fiscal atualizada todo mês.

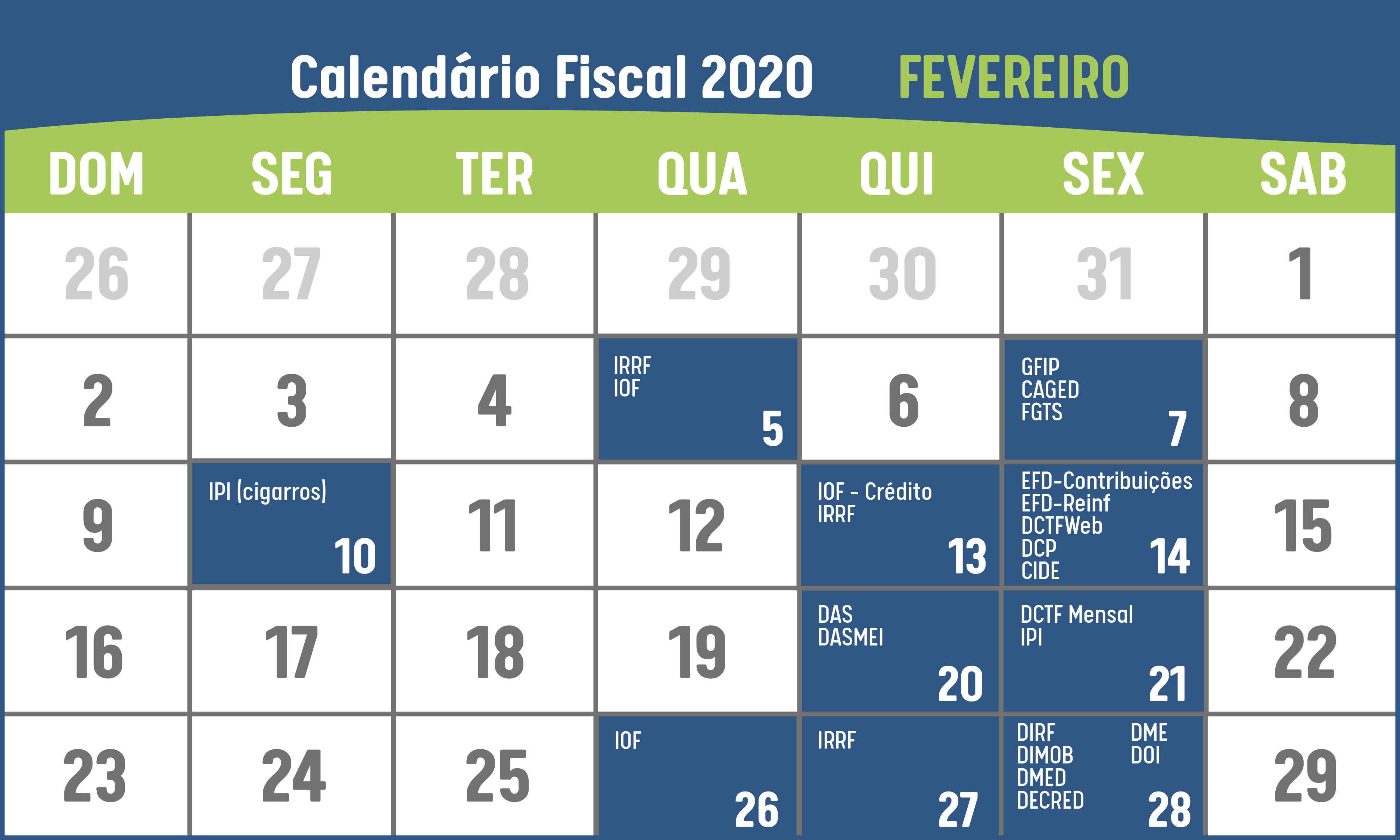

Obrigações mensais

Em um Calendário Fiscal, as obrigações devem ser separadas por mês, de modo que todos os documentos e tributos a serem apresentados fiquem organizados, evitando a perda do prazo de entrega das contribuições. A seguir, você pode ver o resumo das obrigações fiscais de fevereiro de 2020.

O Imposto de Renda Retido na Fonte é incidente sobre seus rendimentos. Há 3 casos para o pagamento do IRRF no mês:

No caso de aplicações financeiras, prêmios e lucros decorrentes dos mesmos, juros sobre capital próprio e títulos de capitalização, os prazos no mês de fevereiro são os dias 05, 13 e 27, sempre sobre os dez dias anteriores ao prazo.

Sobre rendimentos de salários, serviços autônomos ou prestados por pessoas jurídicas, pró-labore e aluguéis referentes ao mês anterior, o prazo é dia 20 de fevereiro.

No dia 28 deve ser apresentado o IRRF sobre Fundos e Investimento Imobiliários em referência ao mês anterior.

IOF

Imposto Sobre Operações Financeiras, diz respeito a transações feitas por pessoas físicas e jurídicas. Os prazos para pagar o IOF são de acordo com os decêndios do mês anterior, sendo dia 05 para o 3º decêndio, dia 13 para o 1º e dia 26 para o 2º, e os códigos DAR são: 1150 para Crédito Pessoa Jurídica e 6895 para Factorings.

GFIP

Guia de Recolhimento do Fundo de Garantia do Tempo de Serviço e de Informações à Previdência Social, deve ser enviada no dia 07 de fevereiro.

CAGED

Cadastro Geral de Empregados e Desempregados. Ele serve para o Ministério do Trabalho e Emprego ter controle sobre as admissões, transferências e demissões de trabalhadores CLT. Deve ser apresentada dia 07 sobre fatos geradores do mês anterior.

FGTS

o Fundo de Garantia por Tempo de Serviço sobre o mês anterior deve ser depositada pelos empregadores até dia 07 de fevereiro.

IPI

Imposto sobre Produtos Industrializados. Este tributo será recolhido duas vezes durante o mês de fevereiro, dia 10 para o IPI relativo à cigarros (NCM 2402.20.00) e dia 21 para outros produtos em geral, ambos relativos ao mês anterior.

CIDE

Contribuição de Intervenção no Domínio Econômico. O CIDE tem vários segmentos de arrecadação, e no dia 14 devem ser enviados o CIDE - Combustíveis e o CIDE - Remessa ao exterior.

EFD Contribuições

Deve ser entregue com as informações de PIS, Cofins e previdenciárias até dia 14, referente ao segundo mês anterior. A EFD-Reinf deve ser entregue no mesmo dia, tendo como fato gerador a escrituração do mês anterior.

DCP

Demonstrativo de Crédito Presumido. Empresas que utilizam a apuração de crédito presumido para ressarcir a incidência cumulativa de PIS/Pasep e Cofins devem entregar esse demonstrativo no dia 14.

DCTFWeb

A Declaração de Débitos e Créditos Tributários Federais Web deve ser transmitida até dia 14 de fevereiro. O eSocial também deve ser entregue no mesmo dia.

DCTF Mensal

A Declaração de Débitos e Créditos Tributários Federais mensal com referência ao 2º mês anterior deve ser entregue no dia 21.

DAS

O Documento de Arrecadação do Simples Nacional tem por finalidade reunir e simplificar o envio de impostos referentes à empresa optante pelo Simples Nacional. Tanto o DAS, quanto o DASMEI, devem ser enviados no dia 20 de fevereiro.

DIRF

Declaração do Imposto de Renda Retido na Fonte. Precisa ser enviada até dia 28 de fevereiro, e se refere ao ano-calendário anterior.

DME

No dia 28 de fevereiro deve ser enviada a Declaração de Operações Liquidadas com Moeda em Espécie, com fato gerador do mês anterior. A DOI - Declaração sobre Operações Imobiliárias, também deve ser enviada nos mesmos parâmetros.

A DMED - Declaração de Serviços Médicos e de Saúde, e o DIMOB - Declaração de Informações sobre Atividade Imobiliária, devem ser entregues no dia 28, ambas referentes ao ano-calendário anterior.

DECRED:

A Declaração de Operações com Cartões de Crédito relativa ao 2º semestre do ano-calendário anterior deve ser entregue no dia 28 de fevereiro.

Por fim, a e-Financeira deve ser entregue também no dia 28 de fevereiro, com informações referentes ao segundo semestre do ano-calendário anterior.

Além destas declarações e obrigações federais, ainda há as estaduais e municipais, então não deixe de se atualizar no portal da SEFAZ da sua região. Lembramos que você pode receber o calendário fiscal federal todo mês na sua caixa de entrada, apenas acessando este link, disponibilizado pela ConexãoNF-e.

Mais sobre a ConexãoNF-e

A contabilidade está cada dia mais automatizada, e para acompanhar a evolução no mercado contábil, a ConexãoNF-e traz soluções em recebimento automático e baixa em lote de NF-e, NFS-e e CT-e dos clientes de escritórios contábeis, para uma gestão rápida e centralizada de Documentos Fiscais de diversos CNPJs em uma só conta. Caso tenha interesse em saber mais sobre a ferramenta, acesse o site da ConexãoNF-e e solicite uma demonstração.

São várias declarações e documentos a serem apresentados ao longo do ano, e fica difícil recordar na mente todas as datas e prazos. Tendo em vista a importância de manter as contas em dia, neste post é possível ver as obrigações fiscais de 2020, acompanhe!

Por que possuir um Calendário Fiscal?

É importante ter em mente que as obrigações podem ter mudanças de cronograma por imprevistos urgentes, como aprovação de novas sanções, por exemplo. Portanto, é necessário se atualizar todo o mês sobre o que está acontecendo, através de um calendário fiscal, de modo a não ter surpresas indesejáveis.

Para não perder nenhuma data fiscal ou ficar a mercê de pesquisas, a parceira ConexãoNF-e está disponibilizando o Calendário das principais obrigações de 2020 por email. Basta se cadastrar aqui e você receberá a agenda fiscal atualizada todo mês.

Obrigações mensais

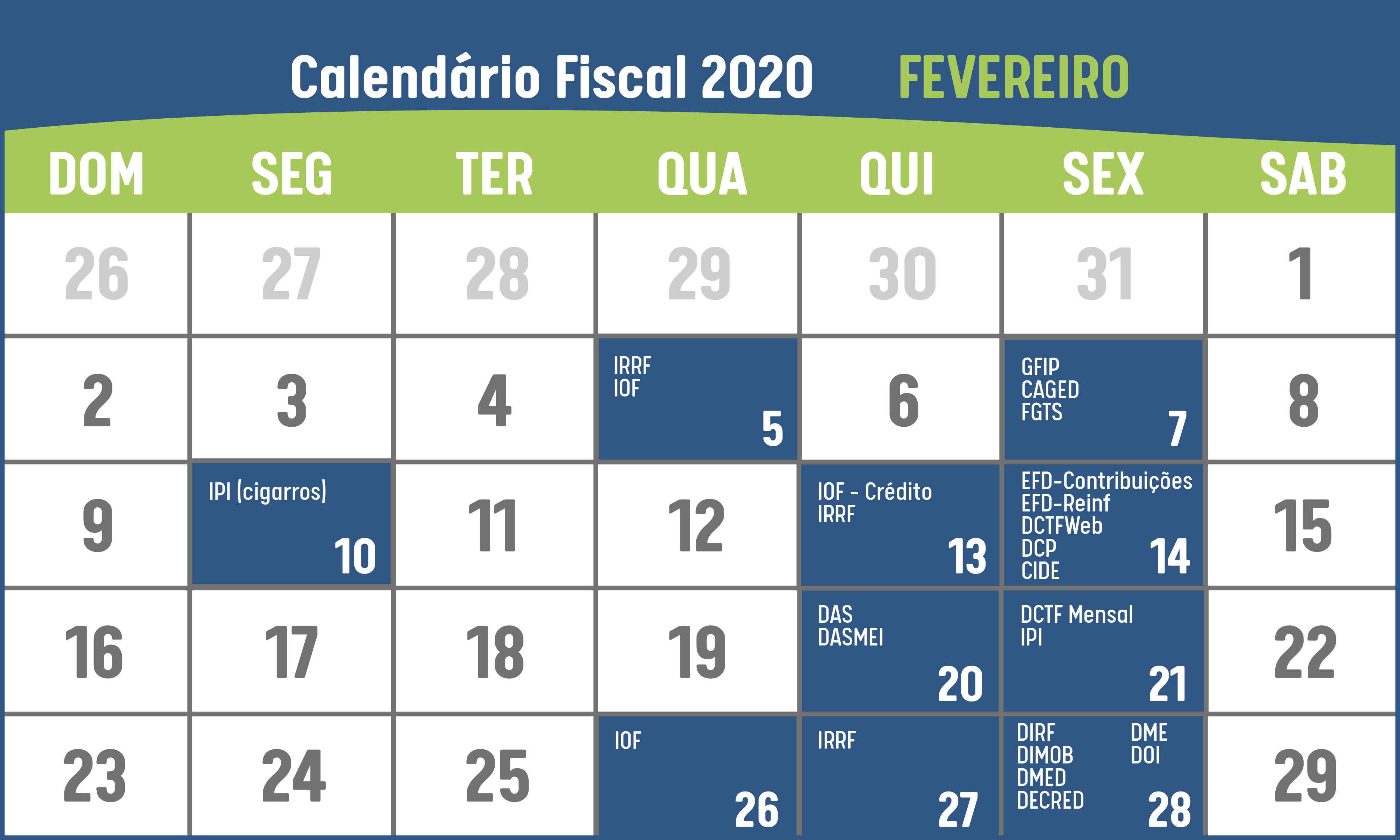

Em um Calendário Fiscal, as obrigações devem ser separadas por mês, de modo que todos os documentos e tributos a serem apresentados fiquem organizados, evitando a perda do prazo de entrega das contribuições. A seguir, você pode ver o resumo das obrigações fiscais de fevereiro de 2020.

O Imposto de Renda Retido na Fonte é incidente sobre seus rendimentos. Há 3 casos para o pagamento do IRRF no mês:

No caso de aplicações financeiras, prêmios e lucros decorrentes dos mesmos, juros sobre capital próprio e títulos de capitalização, os prazos no mês de fevereiro são os dias 05, 13 e 27, sempre sobre os dez dias anteriores ao prazo.

Sobre rendimentos de salários, serviços autônomos ou prestados por pessoas jurídicas, pró-labore e aluguéis referentes ao mês anterior, o prazo é dia 20 de fevereiro.

No dia 28 deve ser apresentado o IRRF sobre Fundos e Investimento Imobiliários em referência ao mês anterior.

IOF

Imposto Sobre Operações Financeiras, diz respeito a transações feitas por pessoas físicas e jurídicas. Os prazos para pagar o IOF são de acordo com os decêndios do mês anterior, sendo dia 05 para o 3º decêndio, dia 13 para o 1º e dia 26 para o 2º, e os códigos DAR são: 1150 para Crédito Pessoa Jurídica e 6895 para Factorings.

GFIP

Guia de Recolhimento do Fundo de Garantia do Tempo de Serviço e de Informações à Previdência Social, deve ser enviada no dia 07 de fevereiro.

CAGED

Cadastro Geral de Empregados e Desempregados. Ele serve para o Ministério do Trabalho e Emprego ter controle sobre as admissões, transferências e demissões de trabalhadores CLT. Deve ser apresentada dia 07 sobre fatos geradores do mês anterior.

FGTS

o Fundo de Garantia por Tempo de Serviço sobre o mês anterior deve ser depositada pelos empregadores até dia 07 de fevereiro.

IPI

Imposto sobre Produtos Industrializados. Este tributo será recolhido duas vezes durante o mês de fevereiro, dia 10 para o IPI relativo à cigarros (NCM 2402.20.00) e dia 21 para outros produtos em geral, ambos relativos ao mês anterior.

CIDE

Contribuição de Intervenção no Domínio Econômico. O CIDE tem vários segmentos de arrecadação, e no dia 14 devem ser enviados o CIDE - Combustíveis e o CIDE - Remessa ao exterior.

EFD Contribuições

Deve ser entregue com as informações de PIS, Cofins e previdenciárias até dia 14, referente ao segundo mês anterior. A EFD-Reinf deve ser entregue no mesmo dia, tendo como fato gerador a escrituração do mês anterior.

DCP

Demonstrativo de Crédito Presumido. Empresas que utilizam a apuração de crédito presumido para ressarcir a incidência cumulativa de PIS/Pasep e Cofins devem entregar esse demonstrativo no dia 14.

DCTFWeb

A Declaração de Débitos e Créditos Tributários Federais Web deve ser transmitida até dia 14 de fevereiro. O eSocial também deve ser entregue no mesmo dia.

DCTF Mensal

A Declaração de Débitos e Créditos Tributários Federais mensal com referência ao 2º mês anterior deve ser entregue no dia 21.

DAS

O Documento de Arrecadação do Simples Nacional tem por finalidade reunir e simplificar o envio de impostos referentes à empresa optante pelo Simples Nacional. Tanto o DAS, quanto o DASMEI, devem ser enviados no dia 20 de fevereiro.

DIRF

Declaração do Imposto de Renda Retido na Fonte. Precisa ser enviada até dia 28 de fevereiro, e se refere ao ano-calendário anterior.

DME

No dia 28 de fevereiro deve ser enviada a Declaração de Operações Liquidadas com Moeda em Espécie, com fato gerador do mês anterior. A DOI - Declaração sobre Operações Imobiliárias, também deve ser enviada nos mesmos parâmetros.

A DMED - Declaração de Serviços Médicos e de Saúde, e o DIMOB - Declaração de Informações sobre Atividade Imobiliária, devem ser entregues no dia 28, ambas referentes ao ano-calendário anterior.

DECRED:

A Declaração de Operações com Cartões de Crédito relativa ao 2º semestre do ano-calendário anterior deve ser entregue no dia 28 de fevereiro.

Por fim, a e-Financeira deve ser entregue também no dia 28 de fevereiro, com informações referentes ao segundo semestre do ano-calendário anterior.

Além destas declarações e obrigações federais, ainda há as estaduais e municipais, então não deixe de se atualizar no portal da SEFAZ da sua região. Lembramos que você pode receber o calendário fiscal federal todo mês na sua caixa de entrada, apenas acessando este link, disponibilizado pela ConexãoNF-e.

Mais sobre a ConexãoNF-e

A contabilidade está cada dia mais automatizada, e para acompanhar a evolução no mercado contábil, a ConexãoNF-e traz soluções em recebimento automático e baixa em lote de NF-e, NFS-e e CT-e dos clientes de escritórios contábeis, para uma gestão rápida e centralizada de Documentos Fiscais de diversos CNPJs em uma só conta. Caso tenha interesse em saber mais sobre a ferramenta, acesse o site da ConexãoNF-e e solicite uma demonstração.

30/07/2025

Reforma Tributária – Normas e Estrutura Atual

30/07/2025

Tabelas Fiscais Oficiais - REFORMA TRIBUTÁRIA

08/05/2025

REFORMA TRIBUTARIA

08/05/2025

A Reforma Tributária no Brasil

08/05/2025

A transição para a Reforma Tributária em 2026

10/09/2024

Roubo da mercadoria afasta multa tributária aplicada a transportadora

10/09/2024

Produtor rural obtém direito a restituição de ICMS pago a mais

10/09/2024

Bancos devem informar operações do ICMS eletrônico, decide STF

10/09/2024

Empresa de economia mista que presta serviço essencial não pode ter bens penhorados

04/09/2024

Não incide IRRF na transferência de quotas de fundo de investimento por sucessão

04/09/2024

Gerdau vence no STJ discussão sobre ágio interno

04/09/2024

Agenda STF: Ministros devem julgar ação sobre Reintegra com impacto de R$ 49,9 bilhões para a União

04/09/2024

STF julga imunidade tributária na importação de vinis de artistas brasileiros

04/09/2024

Secretário da reforma tributária afirma que contadores terão atuação diferente no novo sistema tributário brasileiro

04/09/2024

Sefaz-AM inicia suspensão de contribuintes com pendências no ICMS em setembro

30/08/2024

É correto dizer que a Justiça Federal decide mais a favor do Estado, afirma Igor Mauler

30/08/2024

Teses sobre base de cálculo de tributos no STF podem custar R$ 118,9 bilhões à União

30/08/2024

Empresas podem usar decisão do STF para afastar multas em cobranças tributárias

30/08/2024

STJ valida prescrição de multa aduaneira aplicada à Air France

30/08/2024

Reforma tributária pode encarecer construção civil e imóveis, impactando em empregos e mais

VER TUDO